��t�s�̑����\���E���k�Ȃ�ŗ��m�E�����f�f�m�̍���ŗ��m�������ɂ��C�����������I

��263-0054 ��t�s��ы�{��ؒ�1057-1�ޯĺ�2F

company

�@�����łɋ����ŗ��m�́A2:8�̌������猾���Ă�2�����Ǝv���Ă���܂��B�܂��A�ŗ��m���g�������ł�s���Y�ŋ�J�����Ă��Ȃ��ƂȂ��Ȃ��y�n�̕]���ɂ��Ă�����̍l���ł͕�����Ȃ����삾�Ƃ��Â������Ă���܂��B

�@���̕�̑����̍ۂɁA���{�ł��L���Ȑŗ��m�����łȂ��A�s���Y�Ӓ�m�Ȃǂ��g�D�����Ǝ҂��A���̕�̑����ł̐\�������`�F�b�N�����Ă��������Ƃ����A��������܂����B���͐ŗ��m�Ɩ���炸�ɖ߂��Ă�����̂������::�Ƃ������Ƃň˗������܂����B����������A�u1�~���Ԃ���̂͂���܂���B�v�ƌ����A�z�b�Ƃ��܂����B1�~���Ԃ�Ȃ��Ƃ������Ƃ�1�~���]���������Ȃ��Ƃ������Ƃł�����:::

- �Ж�

- ����ŗ��m�������i�����v�j�@

- ��\��

- �ŗ��m�E�����f�f�m�E�t�@�C�i���V�����v�����i�[�ESOI�@����L �i2023�N�ŁA58�j

- �����łO�h�b�g�R���^�c�Ǘ��ҁE����L

- �{�Џ��ݒn

- ��263-0054

��t����t�s��ы�{��ؒ�1057-1�ޯĺ�2F

���A�N�Z�X

TEL. 043-252-0001

FAX. 043-252-0028 - �֘A���

- ������ЃT�����C�O���[�v�@���{��1�疜�~

- �ŗ��m�o�^

- 2000�N4���i�n��23�N�j

- �]�ƈ���

- 10���i2022�N8�����݁j���A�ٌ�m�E�i�@���m�E�J���m�E�ꋉ���z�m�E�Ŗ���OB�̕��X�ƒ�g

- �{�̏o�œ�

- ����21�N1���@���c�@�l�呠����������@�u�ŋ����j�K�e�ȎВ�����̂��߂̉�Ђ̎g����ŋ���I�v�iQR�R�[�h�Ōg�ѓd�b��葦�ŋ��v�Z���ł���I�j���o��

�@���̑��̐V���f�ڋL��

�@���̑��̐V���f�ڋL��

- �Ǝ��V�X�e��

- �������Ǝ��ŗl�X�ȃV���~���[�V������T�[�r�X�V�X�e�����쐬���Ă���܂��B

����30�N7��21���@���C�v���C�������ŐV���Ə��p�Ő��̓��ƎҒc�̂ł̌������\��

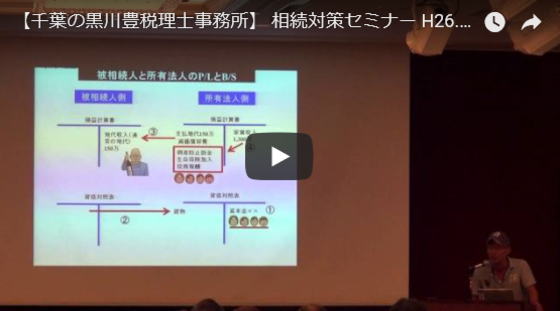

������26�N9��5���@�r���[�z�e���@120���Q���@�ŗ��m�搶�����̕s���Y�ۗL�@�l�ݗ��ɂ�鑊����Ǝ��Ə��p�ɂ��ā�

������26�N10��17����ʁF�Y�a�R�~���j�e�B�[�Z���^�[�Őŗ��m�搶�����s���Y�ۗL��Ђ̗L�����p�Ǝ��Ə��p��i�����ő�Z�~�i�[�j�I����

���݂̎��̎������̑����Ŋ֘A�Ɩ��́I

���݁A���ǂ��̎������ł̑����Č�2���������@2024.3.28�����i�������N�ŁA����28���������Č��I���j�v30��

���ł��邩�ǂ����A�܂��͓d�b�ł��m�F���������B043-252-0001�܂ŁB

���A���g�����Ƃ̕s���Y�Ǘ��ő�ςȋ�J�����Ă���܂��I

�Ȃ��A�����ŋƖ��ɂ���Ȃɗ͂�����̂��H�ŗ��m����ɂ������Ŗ@�Ƃ����@��������A���̓������玩���Ŏ��Ƃ̑������^���ɍl���Ă��܂����B

�܂��A���݂ł͕��e������ɂȂ��Ă��܂��̂ŁA�����ɂ������Ă͎���̕s���Y�Ɋւ��āA������E�̔��́E�S�~�E���E�s���Y�Ǝ҂���Ƃ̂����E�C���^�[�l�b�g�𗘗p���Ė����p�n�̍L����`�������{�����Ă���܂��B

�ł�����A�����g���s���Y���Ǘ�����Ƃ������Ƃ̑�ς���Ɋ����Ă���܂��B�悭�A�u����̋�_�v�Ȃǂƌ����܂����A���̏ꍇ�ɂ́u����̋��P�v����s���Y���݂āA�l���Ă���܂��B

���ʂ̍��Y�]����{�ʒB����݂̂����łȂ��A�N���A�Z�݂����̂��H���p���������̂��H���p�����炢����ɂȂ�H���v��������Ƃ����炢����ɂȂ�H���̕s���Y�̒��̊�A��̊�A�ߗׂ͂ǂ�ȏ��H�ȂǂȂǂ�:::

�������g��1�g���߂��̏d�ʂ̂��鑐����@�𑀂�Ȃ���A�s���Y�Ǘ��̑�ς��N�Ɋ����Ă���܂��B

����ȏ�Ԃ̑��������Ă����̂ł�����

�����Ȃ�Ƃ��ɂ́A�����������ł���ˁB

������A�u����̋�_�v�Ƃ������ƂłȂ��A�u����̋��P�v�ő������l���Ă���܂��B�ۂ����ł��A���������l���������݂��Ă��܂��Ă��܂��B

�����́A���ȏ��ɍڂ��Ă��Ȃ����Ƃ���Ȃ̂ł�����:::�@������Q�l�������ǂ�ő����ł̐\���͕|���Ăł��܂���B

�������̓Ǝ��̑����łɂ��Ă̍l�����ɂ���

2017�N7��14�����݁A���ǂ��ł͑����ŋƖ����y4���z�Ă���܂��B���̂����̓͂قڏI���ƂȂ�܂����B����A�����Łi���Y�Łj�̐\���Ɩ��Œ��ӂ����Ă��邱�Ƃ́y���ӎ��z�ł��B

�����łɂ��ẮA10�l�̐ŗ��m�������10�l�S�����ŏI�y�n�̕]�����z���قȂ�ƌ����Ă���A���ۂ̂Ƃ��낻���Ȃ�Ǝv���܂��B����́A�y�n�ɑ���l������10�l�̐ŗ��m�őS���قȂ邩��ł��B

���̓y�n�̕]���i���z�j���ǂ��l���邩�H

��Ƃ��ē������̂��Ȃ��̂��y�n�̐����ł��B

�������A�����Ŗ@�ł͍��Y�]����{�ʒB�Ƃ������̂����݂��܂�����A�ς��Ȃ�����������܂��B�ł����ۂ͂ǂ��܂ł��̓y�n�ɂ��ċ���������A�l���A�^���������I�ł͂Ȃ��ł��傤���B

�u���̎������͑����ł������I�v�u��Ȃ炨�C�����������I�v�ȂǂȂǃC���^�[�l�b�g��ł͗l�X�ȕ��X�������悤�ȃL���b�`�t���[�Y�Ő�`�����Ă��܂����A�{���Ɉꕨ���ÂA�y�n�ɂ��ċ���������A�l���A�^�������Ă����ł��傤���H

�s�s�v��@�A���z��@���A�����đ����Ŗ@�Ɨl�X�Ȗ@�����W���Ă��܂��B

������A�y�n�̕]����10�l�̋��z���قȂ邾�������āA�t�ɕ|�������݂��܂��B�����܂Ō��z������̂��I�I�I����́A�\���̒i�K�ł͐ŗ��m�̍ٗʂ��傫������ł��B

�������́A��͂��ɖ��ӎ��������A���x�����̓y�n�ɏo�����i�ꍇ�ɂ���Ă͒����̓y�n�̊�̒����j���̓y�n�ɉB���ꂽ�v���͂Ȃ����H�ȂǏ�ɍl���Ă��܂��B

����������H�A�k�������H�������H�����ŕ]�����ꂽ��A�ʐς������������̂ɖʑ匸��������Ȃ�������:::�H�H�H���������ł���I�ƍl���܂��B

������A����ς�y���ӎ��z���d�v���Ǝ����Ɍ������܂��Ă܂��B

����̂��鑊���\���ł́A��ӏ��̍L��n�i�y�n�̌��z�]���j�̓K�p�����{���܂����B

���̂����̈ꌏ�ɂ��ẮA���łɃA�p�[�g���z���ς�ł���ꏊ�ł����A���͂��̍s�ׂɂ���āu���ɊJ���𗹂�����n�v�Ƃ͍l���Ă���܂���B

�������A�w��e�ϗ����e�ϗ��̊ϓ_��ŋ߂̎��͂̏Z��z���A���������Ȃǂ𑍍����Ă��Ȃ���̔��f�ƂȂ�܂��B

���́A���Ƃ��Ǝ��Y�ŋƖ����D���ŁA30��̃T�����[�}���Ƃ��ĉ�v�������ɋΖ������Ă���������A�����Ɩ��𒆐S�ɒS�������Ă�����Ă������Ƃ����ɐ����Ă��Ă���Ƃ��v���Ă���܂��B

������A����ς葊���Ɩ����D���Ȃ�ł��傤�I�����玩�R�Ɩ��ӎ����킭�̂ł��傤���H

�����āA�����@�܂��܂����ł��B���̕��ɂ͏I��肪�Ȃ��̂ŁB�ŗ��m�@����L

�������̑����ł̓y�n�]���ɂ��Ă̍l����

�L��n�ɊY�����Ȃ��L��ȓy�n�ɂ���

��ʓI�ɓy�n�ʐς��L���Ȃ�ɂ�Ă��̒P���͉������Ă����܂��B����͗Ⴆ�u�Z�肳�ꂽ�X�C�J�v�����u��܂邲�Ƃ̃X�C�J�v�̒l�i�̕��������Ȃ�̂Ɠ����ł��B����́u�������Â炢�v�A�u�H�ׂ���Â炢�v�Ƃ������Ƃł��傤�B

�s���Y�Ӓ�]���p��ŁA�u�ʑ匸���v�Ƃ������t������܂����A����͖ʐς��傫���Ȃ�Ȃ�قǒؒP�����������Ă����Ƃ����X���ŁA�L��n�]���ɂ�錸�z�����̊ϓ_����J���s�ׂɔ�����������Ԃ�n�����̌��z���l�����悤�Ƃ̍l��������]�����z�����{����Ă���܂��B

�����ŁA�L���y�n�ł��L��n�]���̓K�p����������̂ł����A���͊Ԍ����L�����E�J���肪�ł�����A�����O���H���ɖʂ��Ă��ĘH�n��J�����ł��L��n�]���̓K�p�ł��Ȃ��y�n�͂ǂ��ł��傤�I

�Ⴆ��50�̓y�n�̔��p�Ȃ��l�̔����������������̂ł����A300�̍L���y�n�̏ꍇ�ɂ́A�ו��������Ĉ�ʎs��ɗ��ʂ����̂ł����A�����I�ɂ͊J�����Ǝ҂��������肪���܂���B

���̂悤�ȓy�n�́A�܂��͓y�n�����̒n��ɍœK�Ȗʐςōו����i�H�n��J�������E�J���肩�����f�j���āA�ˌ��ďZ������z�A���̌�̔����邽�߂ɍL����`�����Z��W���ē��̐l����S�₻��ȊO�̔̊ǔ�S�A�܂���s����̎ؓ��������S�A�����ďd�v�Ȏ��Ɨ��v�̊m�ۂ��K�v�ƂȂ��Ă���̂ł��B

����āA�L���y�n�p����ɂ͏�L�̂悤�ȏ��o�������������A���̖ʐς⓹�H�t���ɉ�����3������5�����x������̂������I�Ȑ��l�̂悤�ł��B

���̂悤�ȍL��n�]���̂ł��Ȃ��y�n�ɂ��ēd��Ōv�Z���ꂽ���l�ɔ[���������ɖʑ匸�����s���Y�Ӓ�m�Ɉ˗������ĕ]�����z�����{���Ă���P�[�X�͏��Ȃ��̂ł͂Ȃ��ł��傤���H

���Y�]����{�ʒB�ŎZ�o���ꂽ���i���A�u����Ȃ��̂��H�v�u�����Ȃ����H�v�u���̒l�i�Ŕ����肪�����邩�H�v�ȂǂƂ��������ӎ�����ɂ����ŗ��m�͎��ׂ��ł͂Ȃ��ł��傤���H

����Ȓ��ŁA���N����30�N����͍L��n�]���ɂ��ĉ��������{����A����Ɂu�ʑ匸���v�Ƃ������t�Ƃ͂������ꂽ�]���z�ƂȂ�܂��B

�y�n�̕]���z�́A�ŗ��m��10�l���ɈႤ���ʂɂȂ邮�炢���G�Ȃ��̂ł��B����āA�������͏�ɓy�n�]���ւ̖��ӎ��������[�Ŏ҂̌�����i�삵�Ă��������ƍl���Ă���܂��B�ŗ��m�@����L

�������̑����ŋƖ��̐i�ߕ��i�y�n�̕]���ɂ��Ă̂��Љ�I�j

�Ⴆ�Γy�n�̕]���ɂ��Ăł����A�e��n�̖ʐρA�Ԍ��A���s���̔c�������ł͂Ȃ��A�y�n�̍��፷�̗L���̊m�F�A�����ł̓y�n�̕]���̏ꍇ�ɂ́A���ꖽ�ł��B�ł����猻��100��Ƃ����C�����������āA���x������ɑ����^�сA�X�H�̕����A�\�����̏�ԁA�w����̋����y�ь�ʎ{�݂̏�ԁA���V��A�����������A���������ꓙ�̌����{�ݓ��̗L���̊m�F�A�����A��C�����A���̌��Q�̔����̗L���A�y�n���p�Ɋւ���v��A�K���̏�Ԃ̊m�F���A�e�ϗ��⌚�����̊m�F�i�L��n�̓���̗L���j�����{���A���̓y�n�̉��l�𑊑��ŕ]���z�f�����邱�Ƃɓw�͂����Ă���܂��B

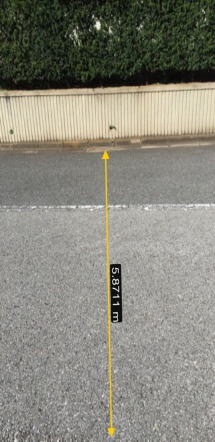

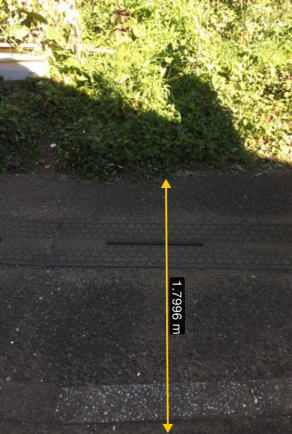

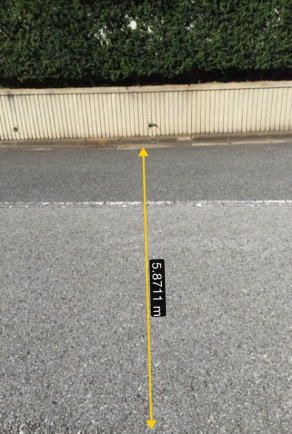

��L�́A�˗��҂̕��Ɠy�n������ĕ����Ă��錩�{�ʐ^�ł��B���ꂪ�S�Ăł��B�Y���y�n�����łȂ��A���̎��ӂ̏Z����A���������̗L���A�����d�����Ȃ����A�O�ʓ��H�̊��͂ǂ���:::

�]���Ώۓy�n�̑O�ʓ��H�ɂ��]�����̑ΏۂƂȂ�v�����������܂��B�������w��e�ϗ������łȂ��A��e�ϗ����قȂ��Ă��܂��̂ő厖�ȍ�ƂƂȂ�܂��B

��������Ă��Ă����̂悤�ɋ�悳�ꂽ�y�n�̑O��ʂ�ƁA�Y���n�̏ꏊ�Ɠy�n�ʐς̑傫������A�u���`�L��n���z�͖����Ȃ̂��I�v�Ȃǂ��Y��ɋ�悳�ꂽ�y�n�߂Ă��܂��܂��B

�������瑊���ł̓y�n�]������ɍl���Ă���̂ŁA���̓y�n�͂ǂ��Ɍ��ׂ�����ȁI�Ȃǂƍl���Ă��܂��܂��B�ł������I�Ȋ�������Ă������߂ɂ͕K�v�Ȃ��Ƃł���ˁI

�܂��A�s�X���������ł̔{���]���ł��A�Y���y�n�̎��ӂ̏��ǂ̂悤�ɗ��p������Ă��邩�Ȃǂ��Y���y�n�̕]���ɏd�v�ƂȂ��Ă��܂��̂ŁA�J���s�ׂ̕s�Ȃǂ��܂ߖ����̒�����������Ƃ��Ă���܂��B�ŗ��m�@����L

�Ⴆ�A���łɃA�p�[�g���z������Ă���y�n�ɍL��n�]����

���L�͎��ۂɐŖ����̎��Y�ŕ���̕��ɂ�������������͂ł��B

����������������������������������������������������������������������������������������

����̂��́��������̕����ɂ��āA���炭�������������A���m�Ȕ푊���l���ɑ��Ď��������ăv���X�̉ېō��Y�����点�Α����ł̐ߐő�ɂȂ�܂��Ƃ����ӂꍞ�݂Ł��������Ƃ����Ǔc�ɂőO�ʓ��H4���[�g�������Ȃ��ꏊ�ɐV�z�ŃA�p�[�g���z�������Ƃ����o�߂��������܂��B

�Ƃɂ����؋��i�}�C�i�X�̍��Y�j����邱�Ƃ�ړI�݂̂Ƃ��Č��Ă܂�����A�ߗׂ̍ŋ߂̏��炵�Ă��������ꂽ2�K���Ă̐�p�Z��������ԏZ��X�ɁA�ґ�ɓy�n���g����2�K���ăA�p�[�g���z�ƂȂ�܂��B

���̂悤�ȍL��ȓy�n�́A���ɍX�n�Ŕ���ɏo�����A1���~���̌��z�������o���ăA�p�[�g���z�����邱�Ƃł͂Ȃ��A�ˌ���������邱�Ƃ��o�ϓI�������̂���y�n���p���Ǝv���܂��B

��ʓI�ɁA��ʂ̐l�����̓y�n���w�����āA1���~���̎x�o�����ăA�p�[�g���z�����āA�ǂ̒��x�̗��v�����҂ł���ł��傤���H

����āA�L��n�̓K�p�ł����Ă���u���ɊJ���𗹂�����n�v�ɂ͊Y�����Ȃ��Ǝv���܂��B

�s�ꐫ���画�f���ē��Y�y�n���ő�����������p���@�́u�ˌ������p�n�v�Ɣ��f���A����ɔ����J�����H�i�Ԃ�n�j�̐V�݂��K�v�ȉ�n�����ł���L��n�]����K�p�\�Ƃ������f����L��n�̓K�p�����{�����Ă��������܂��B�ŗ��m�@����L

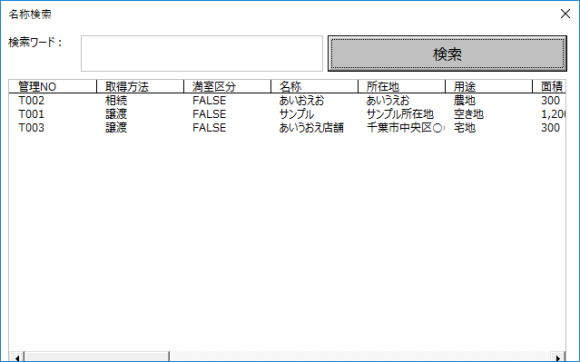

�������Ǝ�����̗l�X��System�̂��Љ�29.8.28

���L�͂��̈��ƂȂ�܂��B

���Ђō쐬���������q�l�s���Y�Ǘ��V�X�e���@29.4.24

�������Ǝ��̃T�����C�O���[�v�ږ��l�A���Y�Ǘ��V�X�e���쐬���������܂����B�ߋ��ɂ��l�X��SGsystem���쐬���Ă��܂������A��������Y�Ƃ̂��q�l�ׂ̈̂��̂ł��B

ROA�̔c���A�����ČŒ莑�Y�ł��K���z���H�܂��A�����_�Ŕ���ɏo�����炢���炮�炢�ɂȂ邩�H�܂��A������z�肵����A���p�z�������炩��邩�H�������ƌ��݂ł̔N�Ԃ̋@����͂�������x�ɂȂ�̂��H�ȂǂȂǁB

�Ƃɂ����A���̉�v������������Ă��Ȃ����Ƃł��q�l�̗D�ʂɂȂ邱�Ƃ����{�����Ă��������܂��B

����ƃX�^�b�t������𗘗p���邱�Ƃɂ���������s���Y�̉��i�ɑ���F����[�߂Ă��炤���Ƃł��B�����āA���O���O�ɑ������ϋɓI�Ɏ��{���Ă������߂̊Ǘ��V�X�e���ł��B

���Ђō쐬���������K�͑�n�̓��ᐶ�O�A�h�o�C�X�V�X�e������

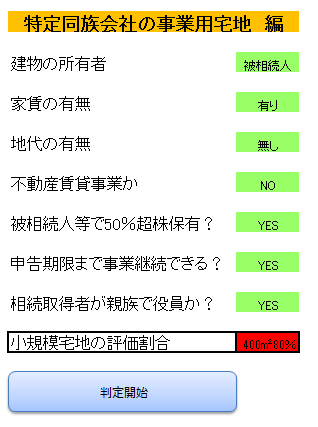

�����v�t���I���W�i���ȁA���K�͑�n�̐��O���z����System���قڊ������܂����B �R�����g���������āA�����_����ǂ����Ă����Όږ��l�����Z�p�Ǝ��Ɨp�ōō�730�u�̓K�p�����邩���e�S���҂������č��̍ۂɎg�p�����Đ��O���瑊��������{���Ă����I�@�������͎���������System���쐬���Ă��܂��܂��B |

|

|

�����Ł@���K�͑�n�̕]���̓��ᐧ�x�Ƃ����̂̂�����܂����A��ʓI�ȉ�v�������ł͎В��l�̎���ɑ����ł̌v�Z������ۂɁA��������ɂ���330�u�܂�80���̓K�p������ȁI�⓯���@�l�����p���Ă����y�n�ɂ��ẮA����͓K�p���Ȃ������I�Ȃǂƍl����̂���ʓI�ł͂Ȃ��ł��傤���H ���ǂ��̎������ł́A���O���K�͑�n�̕]���̓��ᔻ�f�V�X�e�����쐬���A�X�^�b�t�S�������̃V�X�e�������L���ĎВ��l�ł��邨�q�l�ɐ��O�ɔ�������{���āA�K�p�s�̏ꍇ�ɂ͂ǂ�����ΓK�p�\�ƂȂ邩�̃A�h�o�C�X�����{���Ă����܂��I |

�������g�ō쐬���������Z�V�X�e���ő��A�h�o�C�X���I

�Ȃ��A�����g���쐬�����������ŊT�Z�[�t�Ŋz���Z�V���~���[�V�����𗘗p���Ă��̏�ŊT�Z�����ł̌v�Z��������A���L�̂悤�ɘA�N�ő��^��������A���玑�����^�A�Z��擾�������^�Ȃǂ������ꍇ�ɂ͎��s�O�Ƃǂ̒��x�̑����Ŋz���S���y������邩�Ȃǂ̎��Z�������Ă��������Ă���܂��B�������g�ō쐬�������̂Ȃ̂ŁA�Ő������₻��ȊO�̎��Z�ύX�ɂ����Ή������Ă��܂��B

+++++++++++++++++++++++++++++++++++++++++++++++++++++

�@�������ł̌v�Z�I�V���~���[�V����

+++++++++++++++++++++++++++++++++++++++++++++++++++++

2016/6/3 ���݂ł̎��Z

�@�����Ŋz�y�X���Z

=====================================================

�@�������z�� 800,000,000�~

�@���K�͑�n���z�� 0�~

�@�����ی��A�ސE����ېŁ� 0

�@��b�T���� 54,000,000�~

�@�z��҂̐Ŋz�y���� 121,350,000�~

�@�ېʼn��z�� 800,000,000�~

�@���T����

�@-------------------------------------------

�@�����Ŋz�� 121,350,000�~

�y���s�ŗ�15%�z

=====================================================

�y�����v�z�w�����ł̊�b�T���̌v�Z�I�V���~���[�V�����x

+++++++++++++++++++++++++++++++++++++++++++++++++++++

�@�������ł̐ߐő�I�V���~���[�V����

+++++++++++++++++++++++++++++++++++++++++++++++++++++

2016/6/3 ���݂ł̎��Z

�����ŐߐőZ

=====================================================

�ߐő��O������ 121,350,000�~

���s�ŗ� �y���s�ŗ�15%�z

�A�N���^�z�i�N�z�j 22,000,000�~

�l�� 2�l

�N�� 10�N�ԘA�N���^

�Z��擾�����̑��^�z 15,000,000�~

���玑���̑��^�z 15,000,000�~

�o�Y��p�̑��^�z 10,000,000�~

�ߐő�z���v 62,000,012�~

�@-------------------------------------------

�ߐő��̑����� 107,400,000�~

+++++++++++++++++++++++++++++++++++++++++++++++++

�@���В��l�̕ی����v�Z ���E���є{���� 3�{�Ōv�Z���{

+++++++++++++++++++++++++++++++++++++++++++++++++

2016/8/17 ���݂ł̎��Z

=====================================================

�@���z��V 1,000,000�~

�@�ݔC�N�� 30�N

�@���є{�� 3

�@�@�����ސE���� 90,000,000�~ �i���є{���� 3�{�Ōv�Z)

�@�A���J���Z�� 27,000,000�~

�@�B���ԋ� 6,000,000�~

�@�C���v�@�i�@+�A+�B�j�� 123,000,000�~

�@�@�l�ł��ېł���Ȃ��͈͂ł̕ی��x���z��

�@-------------------------------------------

�@�C���v�@�i�@+�A+�B�j�� 123,000,000�~

===========================================

===================================================== �y�����K���ۏ�z�̎Z����@�́z

=====================================================

�@�@�����ސE���� ������V���z�~�����ݔC�N���~���є{��

�@�A���J���Z�� �A�~30��

�@�B���ԋ� ������V���z�~6����

�@�C���v �i�@+�A+�B�j

=====================================================

+++++++++++++++++++++++++++++++++++++++++++++++++

�@���В��l�̉��l

+++++++++++++++++++++++++++++++++++++++++++++++++

2016/8/17 ���݂ł̎��Z

=====================================================

�@���݂̎В��l�̔N�� 7,000,000�~

�@���݂̎В��l�̔N�� 40��

�@�A�J�\�N���i65��-�N��j 25�N

�@�J���\�͑����� 1

�@�����@�藘�� 5%

�@-------------------------------------------

�@���ݑ��Q�����z�́� 98,657,612�~

===========================================

=====================================================

�ŗ��m�c�̂̌������\�@�g�D�ĕҐŐ����p�̎��Ə��p�Ƒ�����I

����28�N9��2���@���l���[�Y�z�e���ɂ�

��STOP�����ł̊댯�Ȑߐő�@26.10.28

���̎������̉��v

- ����12�N4��

- 4���ɐ�t����t�s������ŗ��m��������Ɨ��J�Ɓi6��̕��������ږ��h0���h����X�^�[�g�u���Ɨ܁I�v�jWEB�@�ŋ��̂��낿����@�X�^�[�g

- ����14�N�x

- 8���ɐ�t����t�s���Ŏ��������ړ]�i21�j��v�\�t�g�ł̓\���}�`��v�����̗p

- ����16�N�x

- 12���ɉ�v�T�|�[�g�E���m�ƂƂ̘A�g�T�[�r�X�@�l�̐ݗ��i�L����ЃT�����C�O���[�v�j

- ����17�N�x

- ���{��1�疜�~�ɑ����y��������ЃT�����C�O���[�v�ɑg�D�ύX

- ����19�N�x

- �֘A��ЃX�^�b�t5���Ƃ��̑��̑��k�ҁA�⏕�ҁA�Ɩ���g�ٌ�m�����i�@���m����Ɗ撣���Ă���܂��I�E����20�N�㔼�ꖼ�lj�

- ����20�N�x

- ���Ѝ쐬���ŋ������v�Z�V�X�e�������J�@�p�\�R����g�ѓd�b�𗘗p���ĂQ�T��ނ̐ŋ��v�Z���

- ����21�N�x

- �u�g�����Ђ̐ŋ���IQR�R�[�h�ő��ŋ��v�Z�I�v��呠���������o���@�Ŗ����l�R�}����Ɖ�����ŏЉ�A�ǂ݂Ȃ���ŋ��v�Z���y���߂�悤�Ȗ{�̍쐬���������܂����B�܂��A�z�[���y�[�W��ł��y�ŋ��������Ɩ����ɁI�z�Ƃ����e�[�}�̂��Ǝl�R�}����Őŋ��E�o�c���Љ�V���[�Y�𐏎��X�V�����Ă���܂��B

- ����22�N�x

- �p�\�R����g�ѓd�b�𗘗p���ĂQ�T��ނ̐ŋ��v�Z�@�A�l�R�}����Őŋ��E�o�c���Љ�V���[�Y�𐏎��X�V

- ����23�N�x

- ��t���ی��㋦��̓o�^�ŗ��m�ɁB�������X�^�b�t�S�����r�n�h �i�\���}�`�E�I�t�B�V�����E�C���X�g���N�^�[�j���擾�i2011.12���݂Ŏ������X�^�b�t5���擾�j

- �܂��A����23�N�x���X�}�[�g�t�H���̎��v�g��ɂ��킹�āA���Ђ̃X�}�z��p�T�C�g�������쐬�B�܂��A�ꕔ�̌ږ��l�֖����Ńz�[���y�[�W�T�C�g�����łȂ��A�X�}�[�g�t�H����p�T�C�g�B

- ����24�N�x

- �����v�t���I���W�i���̉�v�����グ�x��DVD�̐���������I�����āA�������t���I���W�i���̃L���b�V���t���[�v�Z�������̌��Z�̍ۂɂ��q�l�ɂ��n���X�^�[�g�I�B�Ƃɂ����A�V�������ƂɃ`�������W����Ƃ������́A���q�l�̖]�܂�Ă��邱�ƂɎ��g��ł܂��I

- ����25�N�x

- ��v���̃\���}�`�l��ÁE�\���}�`�{�ЂŐŖ������Z�~�i�[�Ȃǂ����{�����Ă��������܂����B�܂��A�V�K�Łu������0�h�b�g�R���v�T�C�g�𗧂��グ�܂����B������������́A�Ǝ��̃X�^�C���Łh�ŋ��������Ɩ����ɁI�h�����ߊ撣���čs���܂��̂ŁA�ǂ�����낵�����肢�v���܂��B�܂��A25�N�ɐŗ��m�����L���i�҂��Q���ɂȂ�A�S����7���ƂȂ�܂����B

- ����26�N�x

- ����26�N�x�́A7����9���A10���ɓ��Ǝ҂ł���ŗ��m�����ɁA���L�^�@�l�ɂ�鑊���ł̐ߐő�Z�~�i�[�̎��{�A�����āA�ēx��v���̃\���}�`�l��ÁE�\���}�`�{�ЂŐŖ������Z�~�i�[�Ȃǂ����{���Ă��܂��B�܂��A����7���Ɂu�����f�f�m�v�Ƃ��������Ɏ����č��i�\��B�Ƃɂ����A�ǂ������Ȃ�ꐶ���������b�g�[�ɁB�����f�f�m������97�_�ō��i�B

- ����27�N�x

- �@�W���p���l�b�g��s�l��Â̐V�K�@�l�ݗ��Z�~�i�[27.2.17�I���B��v���̃\���}�`�l��ẪX�N�[�𗘗p����WEB�m��\���u���@27.2.17�I���@��t���ی��㋦��l��Â̐V�K�J�ƈ�̐搶�����̃Z�~�i�[27.3.29�@�Ȃǂ̃Z�~�i�[�֘A�̐ϋɓI�Ȏ��{�B

- ����28�N�x

- �@28�N1������Ő������ɔ����APHP�����v�Z�v���O�����̍X�V�����{�B����28�N5���A��t���ی��㋦��l��ÁF�V�K�J�ƈ�̐搶�����Z�~�i�[���{�I���B

����28�N9���ɂ́A���l�œ��ƎҔ��\��ŁA������Ƃ⎑�Y�Ƃ̕��X�ւ̑g�D�ĕҐŐ������p����������u�����{����B�܂��A��v���̃\���}�`�l��ÁA����̃}�C�i���o�[�ғ��ƐŖ������Z�~�i�[���{�B

- ����29�N�x

- �@29�N2���A5���ɐ�t���ی��㋦��l��Â̊J�ƈ�̐搶�����Z�~�i�[���{�A�ږ��l�̏��L�s���Y��ROA�̔c���A�����ČŒ莑�Y�ł��K���z���H�܂��A�����_�Ŕ���ɏo�����炢���炮�炢�ɂȂ邩�H�܂��A������z�肵����A���p�z�������炩��邩�H�������ƌ��݂ł̔N�Ԃ̋@����͂�������x�ɂȂ�̂��Ȃǂ��Ǘ����邽�߂�SG�Ǝ��̂��q�l�s���Y�Ǘ��V�X�e���̍쐬�B�܂����q�l�̊Ǘ����o�^���~���ɂ��邽�߂��ږ��l���o�^�V�X�e���̍쐬�B�܂��V�K��inageku.com�h���C�����擾���Ď��ЊǗ��s���Y�T�C�g�̗����グ�Ayantya.com�@�h���C�����擾���č���̎��ƓW�J�ɗ��p�B�Ƃɂ���29�N�x���K���V�����Ɉꐶ�����ł��I

- ����30�N�x

- �@30�N5���ɐ�t���ی��㋦��l��Ấu�J�ƈ�̐Ŗ��Ǝ��Y�ő�u����v�A7���i���F�z�e����t���C�v���C�������j��9���i���ꂩ��䂵�A�[�o�����]�[�g�E�i�n�j�ɓ��ƎҒc�̌����������\�����{�u������Ƃ̉������Ə��p�Ő��ɂ��āv30�N8�����ŗ��m�E�ٌ�m�E�i�@���m�E�J���m111���őg�D�����Ă�����t�Ōo�V�l��̉�ɏA�C�����Ă��������܂����Bweb�֘A�ł͐V����ishizei.com�h���C�����擾���܂����̂ʼnɂȎ����ɐV�K�T�C�g�̐�����������Ǝv���Ă���܂��B�܂��A10����12���ɐV�K��3���̃X�^�b�t�����Ђ����āA30�N12��18�����݂ŃX�^�b�t11���Ŋ撣���Ă���܂��B

- �ߘa���N�x

- �@�V�K�ŎႢ�j���X�^�b�t2���A�����X�^�b�t1�������ԂƂȂ�܂����B�s�����Ő��������\��ߘa���N7���ɑD���̃z�e�����ŁA9���ɍ�ʉY�a�w�O�̃z�e���ł��ꂼ�ꓯ�Ǝ҂ނ��̍u��������{���܂��B

- �ߘa2�N�x

- �@�R���i�Ŏn�܂�R���i�ŏI��낤�Ƃ��Ă���܂����A�R���i�Ȃɕ������ɃX�^�b�t�ꓯ������Ă���܂��I�܂��A��t�Ōo�V�l��̉��3�N�ڂƂȂ�܂����B���Ǝ҂̐搶��118���̃g�b�v�Ƃ��ĉ�̑ǎ��������Ȃ��Ă���܂��B�V���X�^�b�t1�������݂�����Ă���܂��I�R���i�ōu�������͒��~���Ă���܂����A���N�͋@�֎����ւ̎��M�Ȃǂʼn����������Ă��������Ă���܂��B�Ƃɂ����R���i�Ȃɕ������ɂ����܂��傤�I

- �ߘa3�N�x

- �@�R���i�Ђ��������A�������͒�����Ƃ��x���Ȃ���R���i�O�ƕς�炸�ɑ�����Ƃ��Ă̎��Ə��p��A���O���^��ADES����A�s���Y�Ǘ��@�l��ȂǁA��͂莑�Y�Œ��S�Ɍږ��l�ɗl�X�Ȃ���Ă������Ă��������Ă���܂��B�܂��A��t�Ōo�V�l��̉��114���̉��������2���ڂƂȂ�܂����A����ɐg���������߂ĉ�����������Ă�����悤�ɂ�����Ă���܂��I�R���i�Ȃɕ����܂���I

- �ߘa4�N�x

- �@��N���ɓ̃X�^�b�t�������܂����B�����āA���C��������Ԃł�����A�������S�ƂȂ�Ƒ��M���i�����M���j�̕����ٌ�m�E�i�@���m�E�s�����m�E�ŗ��m�̃`�[��������7����9���ɐŗ��m�c�̂̑O�Ō������\�����邱�ƂɂȂ��Ă���܂��̂ŁA���̓��e�����݂��t�������������Ă��������Ă���250�Јȏ�̂��q�l�ɕK�v�ɉ����Ă���Ă������Ă��������܂��B

�V���ɋL���̂��Љ�I

�V���ɋL���̂��Љ�I